Valuation이 싼 편은 아님: 시가총액 5950억 원 전후

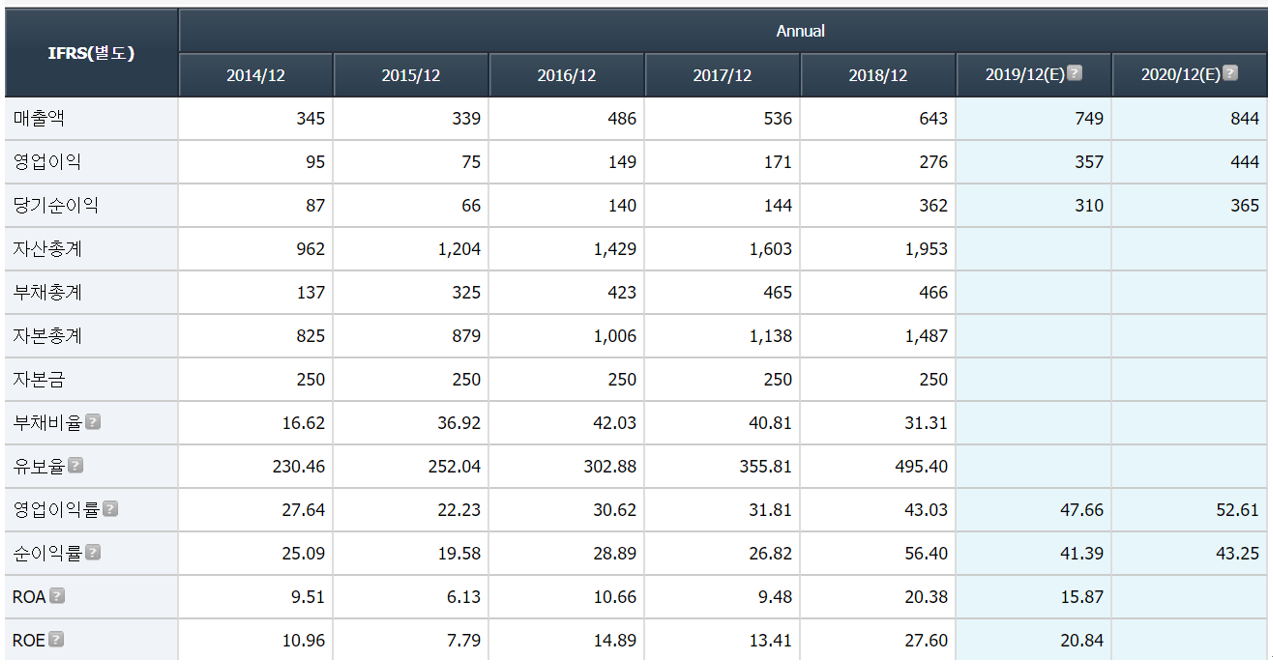

실적 재무구조 안정적 (FnGuide 인용)

2019년 1,2분기 실적

-

2019년 1분기 실적은 단가 인상 영향

-

2019년 2분기 실적은 다소 부진해 보일 수 있는데, 소각로 유지 보수 영향으로, 경상적이면서도 일회성 요인으로 봐야 함 (처리 단가는 앞에서 본 것처럼 계속 인상)

-

가동률이 95~100% 수준으로 늘 유지되어 왔지만 2분기에는 86% 수준으로 하락

i. 1분기(1~3월)

|

사업부문 |

가동 가능시간 |

실제 가동시간 |

평균가동률 |

|

소각부문(1 공장) |

2,160 |

2,094 |

96.9 |

|

소각부문(2 공장) |

2,160 |

2,160 |

100 |

ii. 2분기(4~6월)

|

사업부문 |

가동 가능시간 |

실제 가동시간 |

평균가동률 |

|

소각부문(1 공장) |

2,184 |

1,910 |

87.5% |

|

소각부문(2 공장) |

2,184 |

1,860 |

85.2% |

-

최저임금, 52시간제 영향 등을 이야기하는 경우도 있지만 코엔텍에는 해당되지 않는 것으로 판단 (통상 폐기물 업체들이 영세하여 최저임금이나 52시간제를 준수하지 못하다가 법령 개정으로 어려움을 겪는 상황이 있을 수 있지만 코엔텍은 맥쿼리 인수 전 중견그룹(후성) 계열로서, 대기업 정도의 관리 수준을 유지했었다고 함)

-

실제 비용 항목을 봐도, 수선 유지비 등이 원가 영향을 미친 것을 확인할 수 있음

투자 포인트

-

업황이 매우 유리하게 움직이는 상황임

-

매립장 용량 한계 극복: 2019년 1월 울산 매립장 4공구 인허가 받음. 기존 매립장 잔여 용량 약 3년 정도 남은 것으로 업계에서 이야기되었는데, 4 공구 신규 인허가를 통해 10년 정도 추가 매립 기간 확보됨

-

고배당 정책: 2018년 1주당 세전 400원 배당 (EPS 725원, 당기순이익 362억 원 중 약 130억 원이 일회성 수익), 2019년 예상 당기순이익 300억 원 이상 예상. 400원 + a 배당 예상 ---

-

맥쿼리가 최대 주주인 점, 재무구조 안정적인 점 등 감안할 때 고배당 유지할 가능성 매우 높음

-

2019년 6월 말 기준 현금/장단기 금융상품 등 약 960억 원 보유 – 장단기 차입금 약 240억 원 = 순현금 720억 원.

-

2019년 상반기 영업이익 167억 원 + 감가상각비 50억 원 = EBITDA 약 220억 원

-

2018년 현금배당총액 약 200억 원

-

순현금 720억 원 있고, 매년 400억 원 정도 현금성 이익 창출하는 회사. 신규 매립장 공사 대금 등 감안하더라도 배당 여력 충분. 맥쿼리 희망에 따라서 폭탄 배당 기회도 있을 듯

-

2019년 상반기에는 최선을 다한 실적이 아닌 듯. 매립 단가 인상률이 너무 좋아서, 반입량 조절한 게 아닐까. (2019년 1~3월 21천 톤 + 4~6월 18천 톤 vs. 2018년 1~6월 60천 톤) 4공구 확정된 상황에서 기존 매립장 수명 연장을 위해 매립량을 조절할 필요는 없었을 것인데.

-

맥쿼리가 어떻게 Exit 할까. 펀드는 약 4~5년 정도 만기가 남아있다고 함. 신규 인허가받은 4공구의 공사기간은 약 3년?

'Blog Season 1 종료 > ㄴ 투자' 카테고리의 다른 글

| (주식 투자) 인선이엔티 - 2019.08.18 (0) | 2019.08.18 |

|---|---|

| (주식 투자) 폐기물 산업 - 코엔텍, 인선이엔티 관련 (0) | 2019.08.18 |

| (주식 투자) 컴투스: 참고 글 링크 모음 - 2019.03.17 (0) | 2019.03.17 |

| (주식 투자) 컴투스 (078340) (0) | 2019.03.09 |

| 2019.02.10 대한약품 주식 메모 (0) | 2019.02.10 |